有一种永远振荡上涨的房价,到底谁在加杠杆?这个杠杆可以支撑永远振荡上涨的房价吗?拐点在哪?

一.有一种永远振荡上涨的房价,到底谁在加杠杆?

在维苏威火山爆发前,庞贝城的罗马贵族们依然在过着奢华享乐,醉生梦死的生活。人的视野是渺小的,他只能看到身边的繁华和歌舞升平,完完全全不知道他们目之所及的标志性山峰正在酝酿无处可逃的绝杀。

2015年4月中国楼市进入暴涨通道,其楼价增速开始暴力拉升,至今无论是成交量还是楼价增速本身都把之前的历史记录显著抛在身后。这一轮暴涨是中国房地产这长达18年的超级大牛市里面最迅猛的一轮暴涨,没有之一。如果你和身边的人交谈,基本上绝大多数人都会告诉你这年头最赚钱的就是炒楼了。实业不用做了,不如炒楼;工作不用干了,不如炒楼。谁谁谁房子升值几百万了,谁谁谁房子升值几千万了。

如果不告诉你,中国的GDP增速快跌破改革开放以来的最低水平,中国的出口总额(12个月滚动累计)同比增速已经持续跌了6年之久---改开以来从未有过如此漫长的持续出口增速萎缩,目前中国的出口总额(12个月滚动累计)同比增速已经跌到了09年全球金融海啸时的水平,如果这些都不告诉你,你或许会以为2015年4月以来是中国改开以来最繁荣的时期,就像庞贝城的罗马贵族们相信奢华享乐是永远一样。安信证券陈天诚在7月份出了一份题为《有一种永远振荡上涨的房价!》的研报轰动海内外,这记载了“庞贝城的罗马贵族们”最后一夜狂欢的歇斯底里。

人的视野是渺小的,他只能看到身边的繁华和歌舞升平,完完全全不知道他们目之所及的标志性山峰正在酝酿无处可逃的绝杀。这个绝杀其实通过研究宏观金融经济数据是可以提前发现的。

在这一轮长达18年的房地产超级大牛市里,庄家有两大块:地方政府,以房地产开发商为代表的盈利机构(背后有银行,险资,影子银行的流动性支撑),散户就是居民购房者---媒体昵称其为“中国大妈”们。

最近这一轮的房价暴涨里,庄家和散户都是怎么做的呢?让我们来看下面的数据图:

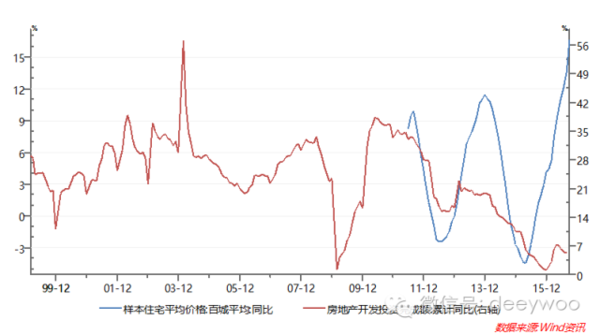

样本住宅平均价格:百城平均:同比(蓝色,左轴);房地产开发投资完成额:累计同比(红色,右轴),数据来源:WIND资讯

二.房地产去库存的金融经济学本质

如上图所示,自2015年4月开始的这一轮楼市暴涨,目前的楼价同比增速已经达到有数据以来的最高值,且显著高于前期高点,但是房地产开发投资完成额:累计同比却处于有史以来的最低位置,这意味着以房地产开发商为代表的机构资金在利用这一轮暴涨拼命的去杠杆,机构资金呈流出姿态。用一个时髦的词汇来讲,这就叫“去库存”。

机构资金不跟进,大规模卸货,往楼市这么旺的一堆火里填柴火到底是谁?这种情形有点像2014年6月启动到2015年6月结束的A股超级疯牛,(如下图所示)在这一轮超级疯牛期间,资金开始净流出中国,并且资金净流出规模之大,为世所罕见---据彭博数据,2015年中国资金净流出规模高达1万亿美元。

上证综指(绿色),中国资金净流动--12个月滚动累计(蓝色),数据来源:彭博社

最近机构资金不跟进中国房地产的例子不胜枚举:2015年之前万达投资海外150亿美元,2016年初投资100亿美元;自2014年至今,安邦在海外累计投资了135亿美元。万达是中国最大的民营房地产集团,而以安邦保险为代表的险资是中国房地产业最重要的一个资金来源。万达和安邦保险这样的机构是中国房地产业最重要的金主,而今这些金主们都大规模的投资海外,这是房地产开发投资完成额:累计同比目前处于有史以来的最低位置的一个根本原因。

重要的话说两遍,自2015年4月开始的这一轮楼市暴涨,是中国房地产有史以来增速最猛的一轮暴涨,然而与以往情况不同是,这一次机构资金呈流出房地产业的姿态,同时全国的层面来讲,资金正以改开以来最快的速度净流出中国。庄家离场了,谁在接盘?让我们来看下面的数据图:

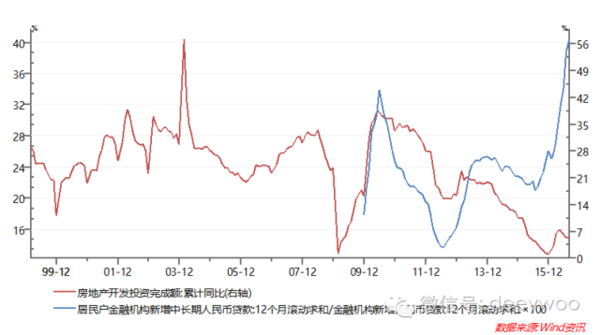

居民户金融机构新增中长期人民币贷款(12个月滚动累计)/金融机构新增中长期人民币贷款(12个月滚动累计),房地产开发投资完成额:累计同比(红色,右轴),数据来源:WIND资讯

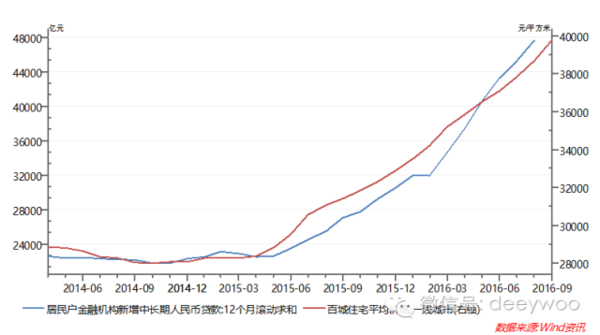

注意,居民户金融机构新增中长期人民币贷款的主体是房贷。

如上图所示,在有居民户金融机构新增中长期人民币贷款数据以来(2009年12月以来),这一轮房价暴涨之前,金融机构新增中长期贷款(12个月滚动累计)中居民户新增中长期贷款的占比就和房地产开发投资完成额:累计同比在中长期趋势上呈高度一致性,也就是说机构资金和大妈(居民户)在房地产上加杠杆的节奏是高度一致的。但这一轮房价暴涨的情形却非常的蹊跷,金融机构新增中长期贷款中居民户新增中长期贷款的占比以历史上前所未有的速度向上拉升,而房地产开发投资完成额:累计同比却滞留历史底部,几乎岿然不动,这二者之间出现了罕见的显著背离。

机构资金在撤离房地产,降低其相关杠杆,中国大妈(居民户)在竭尽全力的接盘,把相关杠杆加到了历史最高,和接近爆发债务危机的水平。这就是这一轮房地产去库存的金融经济学本质。

三.中国大妈的买房杠杆已接近极限

值得警惕的是,今年4月份,金融机构新增中长期贷款中77%左右是房贷--这个占比接近前期峰值81%,今年5月份,一线城市房价同比增速为26.36%--历史峰值。中国房地产这一轮前所未有的暴涨是中国大妈们(居民户)以前所未有的杠杆接盘的结果。可怕的是,今年7月份,金融机构新增中长期贷款(企业几乎不借新的中长期贷款了)中几乎全部是房贷。中国大妈为了房地产加杠杆已经是加到海角天边了。

大家需要注意的是,中国大妈换美金难,结果疯狂加杠杆买房了;房地产的昔日金主们却拼命的降低与中国房地产有关的杠杆,并十亿百亿美元的往国外搬运资产。同样的事情在A股里已经发生过一回,彭博社数据显示超级股灾爆发的2015年中国资金外流1万亿美元,但是也许大家会以为房地产是个例外,因为安信证券陈天诚说:“有一种永远振荡上涨的房价!”。庄家不玩了,我们散户自己玩,我们可以配资玩大的。

维苏威火山爆发前,庞贝城只有一个刷存在感的方式,那就是“有一种永远振荡上涨的房价!”

在房地产这个赌场里,房地产的昔日金主们通过大举美元投资海外的方式走了,地方政府通过债务置换和造地王高位套现的方式也走了,只剩下中国大妈们拼命的加杠杆接盘了。但是中国大妈们的杠杆还能持续加下去吗?让我们通过下面的数据来看看目前中国大妈们的住房抵押贷款杠杆到底有多高:

从存量房贷来看:考虑公积金后,16年中国居民房贷收入比将达到67%,已与、日本当前水平相当。若按当前增速持续下去,则2019年将超过100%,达到美国历史峰值水平。

从房贷偿付额来看:考虑公积金后,假定中国房贷平均剩余期限为15年,则16年中国居民当年房贷偿付额占可支配收入的比重已经达到美国历史峰值,居民偿付能力受到巨大考验。

从房贷新增额来看:考虑公积金后,16年中国居民购房边际杠杆达50%,与美国次贷危机前的最高值相当。而新增房贷占GDP的比重也直逼美国历史峰值,显示地产泡沫化风险临近。

四.限贷限购的金融本质

综合各方面指标,中国大妈们的住房抵押贷款杠杆已经快加到了尽头。在这个杠杆加无可加的尽头,限贷限购政策地毯式铺开了,此情此景令人想起去年股灾爆发前的4月开始火烧火燎的查场外配资。

如果政府袖手旁观的话,明年下半年(预测时间误差以月为单位),中国的房地产会在杠杆用尽之后见顶,随后其下行调整可能会非常猛烈。

那么我之前的预测需不需要调整呢?我之前的预测是:

深圳本外币存款余额同比增速和深圳房价同比增速是滞后极度正相关,滞后期为8个月,也就是说把深圳房价同比增速的数据往前提8个月再和深圳本外币存款余额同比增速数据叠加,其相关系数约为0.9,属于极度正相关。这意味着深圳本外币存款余额同比增速见顶后8个月左右,深圳房价同比增速也为见顶。事实确实如此,深圳本外币存款余额同比增速于2015年7月见顶,深圳房价同比增速于2016年4月见顶。目前深圳本外币存款余额同比增速接近零,这意味着明年上半年深圳房价同比增速会跌到零附近。如果深圳房价同比增速跌到零附近或者跌成负数,上海房价环比增速也会跌到零附近或者跌成负数。也就是,深圳上海的房价会在明年6月份左右见顶(预测时间误差以月为单位),其暴力拉升的环节将结束,将全面进入高位派发模式。届时,深圳上海两地的本外币存款余额同比增速早已坍塌为负值,深圳上海两地的房地产流动性支撑不足,高位派发的模式极有可能会向下失控。

政府的限贷限购会不会影响我这个预测呢?答案是会的。因为限贷限购会显著降低一二线城市符合条件购房者的数量,和降低这些地区居民户新增中长期人民币贷款(主要是房贷)的增速,因此政府希望的是一二线城市的房地产价格出现高位盘整的态势,然后通过限贷限购把资金赶向三四线城市的楼市。这样一来,房地产去库存就可以在全国范围内完美收官,至此,政府和机构资金可以最大限度的降低房地产业相关的杠杆,而中国大妈(居民户)的房地产业相关的杠杆将会加到历史最高,甚至是世界主要经济大国里的最高水平。那样一来,房地产危机爆发,地方政府可以最大限度的全身而退,国企央企,和特权民企也可以最大限度的全身而退,银行也可以最大限度的全身而退,而中国大妈(居民户)将承受最沉重的打击。这就是杠杆腾挪的吸星大法。

五.预测限贷限购下的楼市大顶

因此深圳上海两地房价赶顶的速度会减慢,也许会出现高位盘整。大家看下面的数据图:

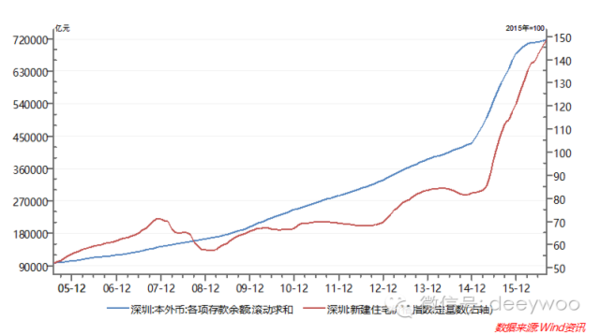

深圳本外币存款余额12个月滚动求和(蓝色,左轴),深圳:新建住宅价格指数(红色,右轴),数据来源:WIND资讯

如上图所示,自2005年7月以来,深圳本外币存款余额12个月滚动求和数据就和深圳:新建住宅价格指数极度正相关,相关系数为0.94。

自2014年12月开始,深圳本外币存款余额12个月滚动求和数据进入超指数级增长,用对数周期性幂律模型(LPPL模型)可以预测到深圳本外币存款余额12个月滚动求和数据同比增速应该在今年12月左右坍塌(预测时间误差以月为单位),滞后6个月,深圳:新建住宅价格指数应该见顶,可能会出现剧烈的下行震荡。考虑到政府限贷限购等楼市救命政策,我将预测修正为深圳楼价将于明年9月左右见顶(预测时间误差以月为单位),之后极大可能进入全面的高位派发模式。由于深圳上海两地房价高度正相关,上海的房价本身也应该会在明年9月左右见顶(预测时间误差以月为单位)。深圳上海见顶之后,滞后6个月,全国的房价将见顶。具体而言,全国的房价会在2018年6月左右见顶(预测时间误差以月为单位),之后极大可能全面进入高位派发模式。

六.杠杆用尽的楼市只有一种可能

超级股灾爆发前日交易额里有25%左右是两融资金,现在的居民中长期人民币贷款之于房地产就像超级股灾前两融资金之于A股。在超级股灾前,除两融外,人们还通过恒生Homs系统搭建的伞形P2P平台融资。为了融资炒股,恒生Homs系统,互联网P2P平台这样的技术创新让人目不暇给,这些创新都是目前的监管框架无法有效监控和监管的。因此央行双降后,我大胆推测包括两融,伞形信托,P2P平台融资等等借款对日交易额的占比应在50%左右。这么大的杠杆,再加上没有有效的监控和监管不暴跌才怪。我想说的是居民除了通过银行房贷加杠杆之外,还通过互联网P2P平台,众筹等等影子银行金融渠道加杠杆进入楼市。互联网P2P平台,众筹等等影子银行金融渠道都是目前的监管框架无法有效监控和监管的。如果把房贷和影子银行金融渠道全部考虑进来,目前居民投资房地产的资金杠杆到底有多高?我想说的是,金融创新的动力是套利,楼市的套利空间远非A股可比,因此楼市的场内配资(银行房贷)和场外配资(互联网P2P平台,众筹等等影子银行金融渠道,如首付贷等)的配比和规模将远远超乎我们的想象。

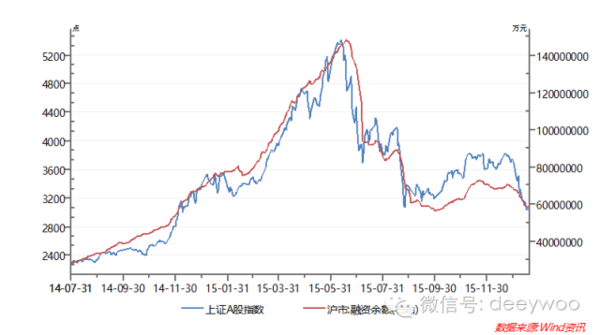

重要的事情说两遍,超级股灾爆发前日交易额里有25%左右是两融资金,现在的居民中长期人民币贷款之于房地产就像超级股灾前两融资金之于A股。让我们看下面两个数据图来感受一下:

上证A股指数(蓝色,左轴);沪市融资余额(红色,右轴),数据来源:WIND资讯时间跨度:2014年7月14日--2016年1月18日(A股超级疯牛启动--至今年春节前),数据来源:WIND资讯

居民户金融机构新增中长期人民币贷款:12个月滚动求和(蓝色,左轴);百城住宅平均价格:一线城市(红色,右轴);数据来源:WIND资讯

自今年7月份,金融机构新增中长期贷款中几乎全部是居民户新增中长期人民币贷款(房贷)以来,居民户金融机构新增中长期人民币贷款增速就一直在坍塌,接下来会发生什么?请大家参考去年超级股灾前融资余额同比增速开始坍塌之后发生的情况。

杠杆用尽的楼市只有一种可能,这里我只能点到为止,不能说得太透。

今天我在值乎回答的精彩提问是:“吴老师,不能单纯用货币流动性判断楼市,国内楼市不是纯市场化。限贷限购,实质是饥饿营销。下跌后取消限制,则买盘入场。您觉得呢?”点击文末的原文链接,几乎免费收听我的语音回答。

作者微信公号二维码如下

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号