这一轮周期里,美元指数长期显著突破100的前提必须是欧元解体。但我认为欧元区应该可以挺过这一轮美元牛市。一旦欧元区解体了,从金融本质上来看,后果会非常严重。

1.意大利公投的黑天鹅效应

在“英国脱欧”和“川普当选”之后,下一个黑天鹅又将出现--12月4日的意大利公投。这个公投对全球经济都将产生深远的影响,可惜国内关注的人不多。看完这篇文章后,那些原以为事不关己高高挂起的人一定会惊叹自己搞投资怎么可以这么肤浅。

如果公投失败,意大利总理MatteoRenzi就将辞职,反对党就有可能上台,而意大利的三个主要反对党5-Star Movement,Forza Italia,和Northern League都是反欧盟的,一旦他们上台,为了巩固执政基础,皆很有可能举行“脱欧”公投。作为欧元区第三大经济体的意大利一旦脱欧,欧元区和欧元本身基本上就要土崩瓦解了。

大家也许觉得欧元瓦解就瓦解吧,跟我们有什么关系。是的,南极的冰川彻底融化了也和我们没有关系,但是海平面的上升却可以把我们很大一部分国土给淹没在海底。欧元在美元指数中的权重是57.6%,所以如果意大利脱欧了,美元指数就要上天了,而这样一来人民币兑美元的汇率就会鸭梨山大,到底有多大?怕吓死宝宝,我就不细说了。

2.意大利脱欧的政治和宏观金融基本面

既然公投成败关系到世界人民的福祉,意大利总理为什么还要豪赌一场呢?为了全球大局,隐忍不发,不可以吗?意大利总理放手一搏,是因为意大利的政治体制需要改革,不改,意大利政府也就是早下台晚下台的问题,根本无法作为。意大利实行两院制,一个是参议院,一个是议院,两者的权力相等。议院由执政党控制,但参议院主要代表既得利益集团,因此一旦执政党主导议院通过改革法案,而这些法案伤害到了既得利益集团,参议院一般都会否决,因此意大利政府往往换起来就像走马灯,但谁也干不成任何事。比如,意大利劳动法使得老板炒员工鱿鱼的成本很高,所以很多员工事实上就是终身雇佣制,这使得意大利的中小企业负担很重,举步维艰,但是没有任何一个政府可以根本改动劳动法,因为工会在参议院的势力很大,他们可以否决一切伤害他们利益的法案。

现在大家都说世界变化的太快,可意大利政府却一成不变的守着旧黄历过日子。Renzi为了打破这个僵局,就搞了这个公投,如果公投通过,他就可以修改宪法,就可以基本上废了参议院这块绊脚石。而由于执政党控制议院,没了参议院的阻挠,政府就可以大刀阔斧的推进结构性改革了。意大利逼到公投这一步,也是走投无路。

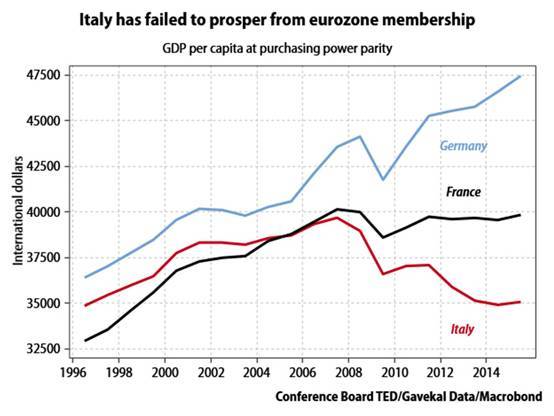

加入欧元区之后,意大利的悲催只有下面这张数据图可以说明:

如上图所示,加入欧元区之后至今,意大利的人均GDP已经跌到了过去20年的历史最低点,而法国特别是德国的人均GDP均已达到历史最高水平。也就是说,从富裕程度上来讲,意大利已经跌回了20年前,而德法却在大踏步前进—哪怕是期间受到了金融海啸和欧债危机的险阻。所以,我们不难理解为什么意大利最大的3个反对党都是反欧盟的,因为留在欧盟只有伤心泪。

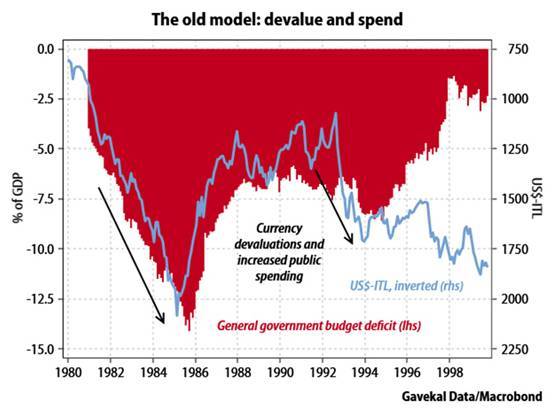

在加入欧元区之前,每每意大利经济遇到了难关,参议院和议院都会在一件事情上达成一致:那就是货币大幅度贬值以提高国际竞争力,同时大规模增加财政赤字以保证总需求不过度萎缩。大家看下面的数据图:

意大利里拉汇率(1美元兑里拉,蓝色),意大利财政赤字兑GDP占比(红色)

如上图所示,上世纪最后30年,里拉大幅度贬值,和寅吃卯粮的大把花钱成了意大利政府克服经济困境的不二法宝,因为这样做不涉及到既得利益,所以皆大欢喜。结果加入欧元区之后,这个不二法宝被废了:货币贬值意大利说了不算,得欧洲央行说了算,而且欧盟要求欧元区成员国的财政赤字兑GDP占比最多不超过10%。

所以从政治和宏观金融经济基本面上来讲,意大利确实是走在脱欧的路上。

3.意大利脱欧会带来世界性的杀伤力

意大利一旦脱欧,对全球经济的打击将是十分巨大的。想想看,意大利是全球第8大,欧元区第3大经济体,当年小小一个希腊都可以引爆欧债危机,如果意大利出了问题,会怎样?没有欧洲央行兜底,意大利政府很有可能会破产,而且现在意大利银行的信贷资产不良率是18%(根据银监会的最新数据,我们的不良率是不到2%,都已经在鸭梨山大了,难道意大利的银行是金刚石做的吗,这么抗压?),没有欧洲央行兜底,意大利的银行业很有可能要大面积破产。

那意大利鸭梨山大和我们有什么关系?不说别的,首先讲意大利国债市场,其规模是2.5万亿美元,全球第三大,老大老二分别是美国和日本。意大利的国债绝大部分都在全球各大商业银行的资产负债表上,而且当初我大天朝力撑欧元区,天知道我们金融机构的资产负债表上吃了多少意大利国债,就像08年以前谁也不知道我们金融机构的资产负债表上吃了多少雷曼兄弟和美国两房的有毒资产一样。这就是一颗超级定时炸弹,要真炸开了花,杀伤力绝对比雷曼兄弟倒闭大得多。意大利的危机将通过意大利国债,及其金融衍生品向全世界传导出超级冲击波。远的不说,欧洲的很多大银行可能要濒临绝境,光我知道德银的资产负债表上就有120亿欧元左右的意大利国债,如果意大利债务危机爆发,德银基本上是死定了。而根据IMF数据,中国工商银行,中国建设银行,中国银行是整个亚洲对德银风险敞口最大的三大银行,所以如果德银倒下了,这三大如何收场就只有天知道了。

4.金融灾难就像南极冰川融化

南极的冰川彻底融化了也和我们没有关系,但是海平面的上升却可以把我们很大一部分国土给淹没在海底。这就是意大利公投对我们潜在的影响。真的不要心存侥幸。

再给大家看一张数据图:

欧元兑美元汇率(蓝色),美元指数(绿色),数据来源:彭博金融数据终端

过去20年,欧元兑美元汇率和美元指数是极度负相关,相关系数到了骇人听闻的-0.98,而日元兑美元汇率和美元指数的相关系数是-0.63,属于一般负相关---是的,除了欧元,没有任何大类资产变量可以如此强烈的左右美元的走势。所以,欧元是阻挡美元指数显著突破100的终极堤坝,一旦意大利脱欧,美元指数很有可能要突破110,若是欧元解体,美元指数很有可能会突破130。让我们来看下面的数据图:

如上图所示,自美元指数诞生的近50年里,美元指数突破110几乎都伴随着严重的经济危机,比如1980年代中,美国爆发了超级通胀,通胀率是双位数;而1990年代末2000年代初爆发了互联网泡沫危机,是美股历史上最严重的投机泡沫。目前从大宗商品,黑色系,铜等全面暴涨的情形,以及发达国家主权债务有一半是负利率的情形来看,通胀正在抬头,而债券市场取代互联网泡沫成为最大的一个泡沫。一旦意大利脱欧,甚至欧元区解体,美元指数显著突破110,很有可能会伴随着通胀率的飙升,以及全球债券市场的崩盘。

如果真是那样,那真的没有什么资产是安全的了,哪怕是存在银行里的钱。最稳妥的就是放在家里保险柜的美元和黄金。意大利公投就像南极很大一块冰川要融化,而这块超级冰川就是欧元,而上升的海平面就是可能突破110的美元,而我们的国土就是我们的资产配置。所以但愿意大利能保持现状,否则我们习以为常的投资世界将面目全非。

今天我在值乎回答的精彩提问是:“吴老师好,华北地区靠谱连锁金店有哪些?有些金店金条每克16元的买卖价差是不是太高了工商银行应不会倒闭其积存金业务有风险吗?”点击文末的原文链接,几乎免费收听我的语音回答。

作者微信公号二维码如下

原文链接

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号