(长篇原文《如何破译美联储QE3的暗黑密码》发表于和讯网专栏)

6月第一个交易日,美国股市收盘大幅下挫,创年内最大跌幅,三大股指之一的道琼斯工业平均指数回吐了今年以来的涨幅。最近的美国就业报告也非常令人失望,5月份只增加了69000个就业机会。美国经济只能用一个字形容:惨,惨,惨!

这对奥巴马总统实在不是一个好消息。统计结果表明,大选年内消费者信心指数(CCI/Consumer Confidence Index)大于等于95,现任总统即可成功连任,但年内CCI平均值目前只有67,所以奥巴马总统连任希望渺茫。

目前能把美国经济死马当做活马医的就只有QE3。因为国会已经完全被共和党劫持,能提振经济的就只剩美联储了。所为重任在肩责无旁贷。

但是如下图所示,QE1和QE2都以惨败告终。

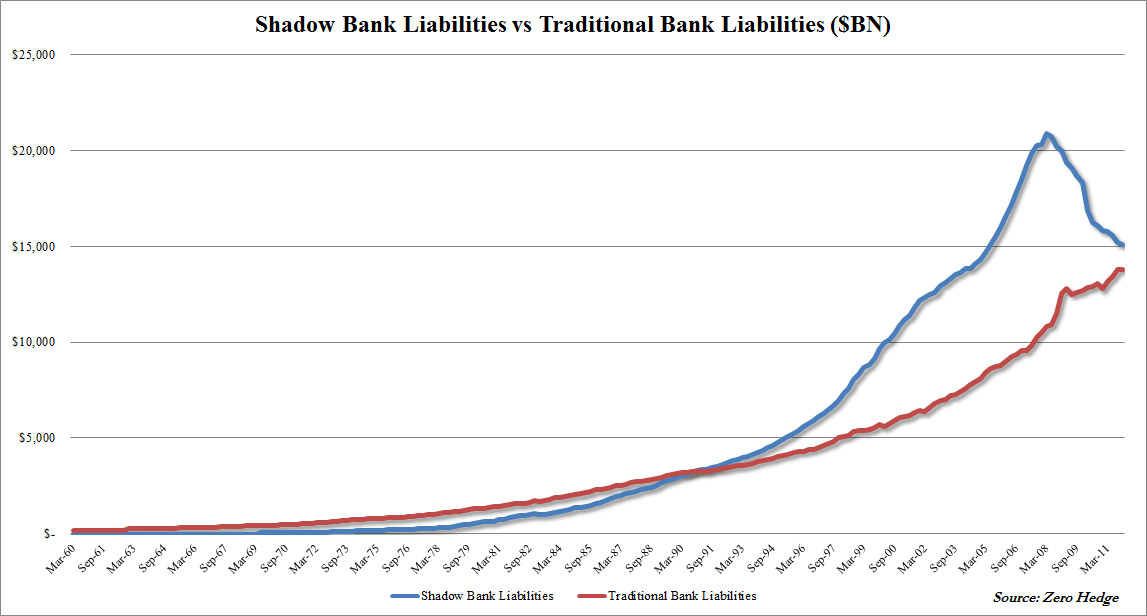

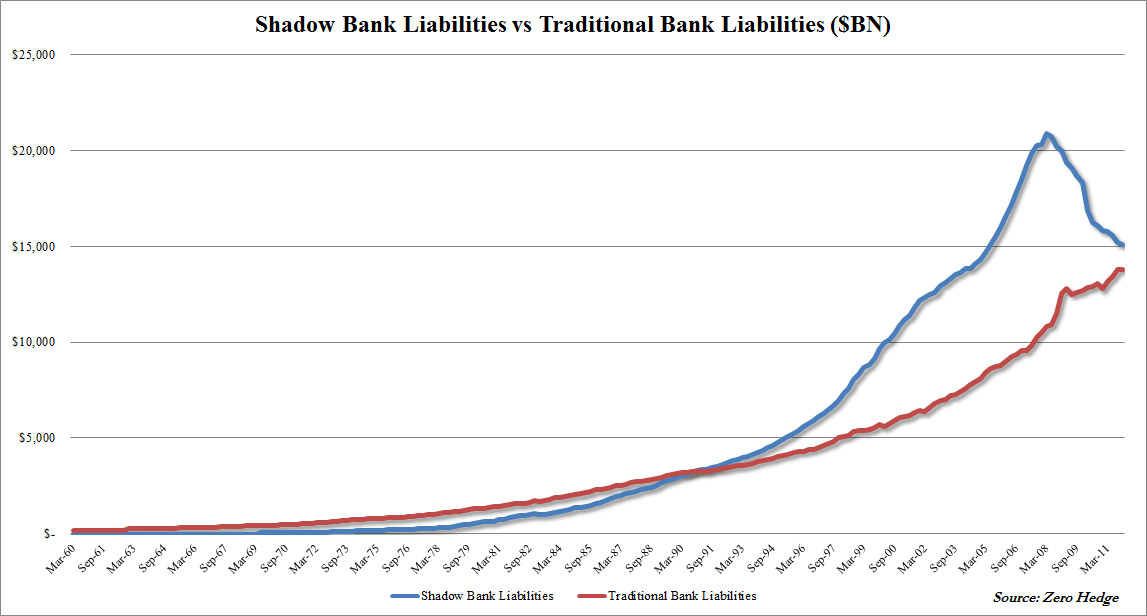

人们沉浸于那些令人眼花缭乱的就业数据和通胀数据的沙盘演绎,却忽视了美联储作为中央银行最基本的一个重要职能就是为美国经济提供足够的流动性(美联储主席Ben S. Bernanke在今年4月的讲话中也强调了这点)。根据美联储纽约的研究报告《Shadow Banking》,美国经济的流动性构成有两部分:传统银行流动性+影子银行流动性。因此分析08年经济危机后两轮QE下传统银行流动性的变化和影子银行流动性的变化,综合后可得出美国流动性的缺口有多大。分析影子银行流动性的来源(Agents),确定不同Agents的资产负债表状况,从而确定流动性缺口当中不同Agents能弥补多少,剩下多少必须由美联储出手。根据美联储的《季度流动性报告》,长期以来影子银行都是美国经济流动性的最重要来源,在巅峰时期(2008年第一季度)其资产负债表规模达到21万亿美元,远远高于传统银行的水平。如今,影子银行的规模已经下降到了2011年四季度的15.1万亿美元,并且下降趋势仍在继续。与此同时,传统银行的资产负债表规模在量化宽松的支持下扩张了2.3万亿美元。从影子银行和传统银行的资产负债表规模综合来看,美国经济依然有3.6万亿美元的流动性缺口。

美联储的QE1和QE2均没有堵上美国经济不断恶化的流动性缺口,所以因循守旧的QE3完全有可能雷声大雨点小的流于惨败。此情此景说是“死马当活马医”一点都不夸张。

QE1和QE2之所以无功而返是因为目前美国的经济危机其实不是一场流动性成本的危机,而是一场抵押品的危机。总量惊人的美国经济所需的天文数字流动性,只能由以抵押品为基础的信用创造为支撑,只有激活了抵押品的价格,美联储的货币机器才能高效运转。如果达不到“激活抵押品价格”的效果,QE3不管以何种面目示人都将完败。

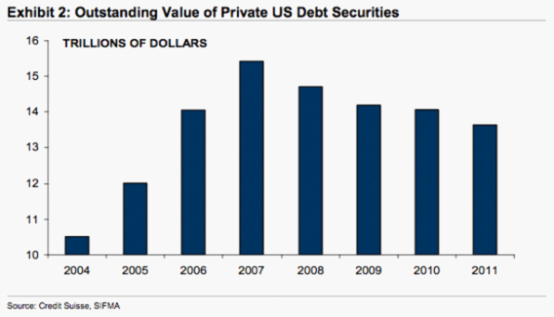

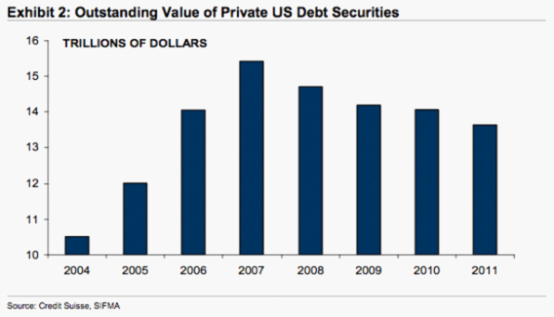

而从美国家庭和美国非金融企业的一些数据来看,美国的信用创造依然非常低迷。根据瑞士信贷集团数据,在2007年底到2011年底之间,美国信用创造的一个重要组成部分——美国私人债券总值——下降了1.8万亿美元。

另据美国大宗商品资产管理公司Diapason数据,在过去两年半的时间内,美国的非金融企业累积了6300亿美元的现金。这反映了家庭和企业对经济的预期普遍低迷。打个比方,QE1和QE2就像给美国经济输血,但由于美国经济血流速度缓慢,导致输入的血大量淤积,没有去往全身发挥作用(流动性的欠缺将无法支持美国经济全面稳健的持续复苏)。

美国家庭依然在继续去杠杆化过程,依然在抛售资产降低信用支出,而企业由于消费者需求萎缩,也必然减少投资支出和雇佣支出。这两股颓势交相呼应,成为扼杀美国经济的恶性循环。而QE3要想拯救美国经济就必须打破这个恶性循环。这首先得从帮助美国家庭的去杠杆化过程开始。美国家庭去杠杆化过程的致命伤就是房产大幅缩水,房产是美国家庭信用支出的最重要杠杆和抵押品。而MBS/抵押支持债券和ABS/资产支持债券价值的提升是降低美国家庭杠杆率和激活美国家庭抵押品价值的必由之路。

支撑MBS和ABS的两房和AIG已如行尸走肉,美联储要从他们手里把火炬接过来,全力以赴的修复破碎的抵押品链条。

这就是美联储QE3迟迟不能出手的重要原因,因为美联储还没有找到如何既扮演两房和AIG,又扮演炒热MBS和ABS的投行的角色入戏的捷径。

京公网安备 11010502034662号

京公网安备 11010502034662号