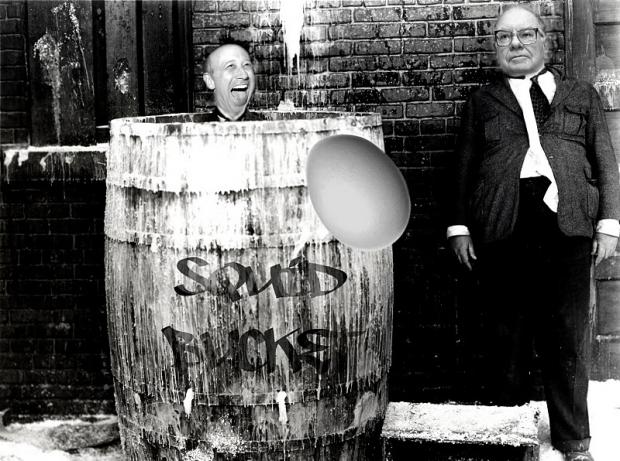

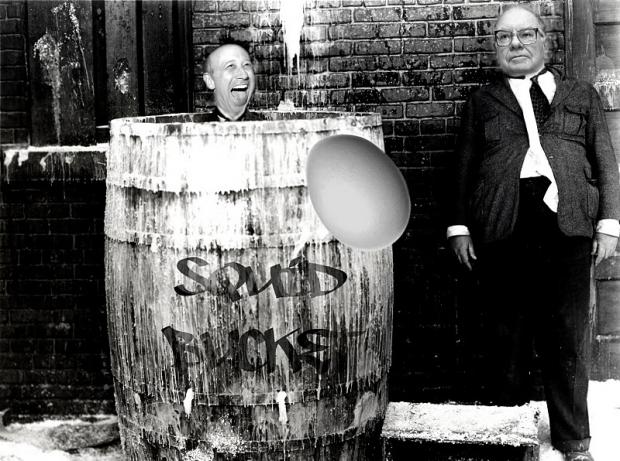

高盛和巴菲特都是华尔街的一代宗师,两者同时出现在同一个新闻标题中其意义当不可小觑,如同绝世高手华山论剑,当细细评味。

该新闻如下:“高盛集团26日发表声明,宣布已经与“股神”巴菲特执掌的伯克希尔·哈撒韦公司达成协议,后者同意将持有的高盛认购权证行权收益直接转换为等值普通股。这将使巴菲特在高盛的持股比例达到2%左右,成为其十大股东之一。”

细究起来高盛与股神达成换股细则协议其实不过是技术层面上的调整而已;故事的源头在于:“2008年10月,巴菲特在金融危机最严重的时期通过购买优先股为急需资金的高盛注资50亿美元。根据当时双方协议,巴菲特获得的优先股每年将享受10%的固定股息,同时还将获得在此后五年内以每股115美元的价格认购4350万股高盛普通股的认购权证,这约相当于高盛流通股数量的9%。”。

股神拥有的“每股115美元买入高盛普通股”的认股证如今值14亿美元左右,高盛将用股票而非现金支付这笔投资。新改动只是让巴菲特以高盛股票直接取得认股证的价值。

根据原先协议,巴菲特将向高盛缴付差价(总值50亿美元),换取4350万股股份。这批股份将令高盛的流通股数增加;当然,为了减低摊薄效应,高盛可利用卖股收益按市价回购股份,把摊薄量减至只有920万股。

而新协议如今只用一个步骤达到上述目的。股份转移令巴菲特的高盛持股量由原先协议的4350万股大减至920万股,高盛亦不被流动股摊薄所迫在市场回购股份。

这种利用认股证的行使收益减少摊薄效应的手法就是这则新闻中的大师之笔,会计界称之为“库藏股法”(treasury stock method)。这一招尽显了高盛与巴菲特的绝顶精明。

高盛2011年已赎回协议下的优先股部分,因此可避免向巴菲特派发股息,后者则获10%的溢价作为补偿。假使高盛不赎回该笔优先股,巴菲特的整体回报就达15%左右。不过巴菲特也不傻,不用行使认股证,等于一分钱没花便得到了900万股高盛股票。

老的伊索寓言里讲高盛是唯利是图的吸血鬼,但巴菲特证明了这个观点很偏颇。如果你的智慧和功力与高盛旗鼓相当,那么高盛也可以很温柔很甜美。

京公网安备 11010502034662号

京公网安备 11010502034662号