(原文发表于【联合早报】)

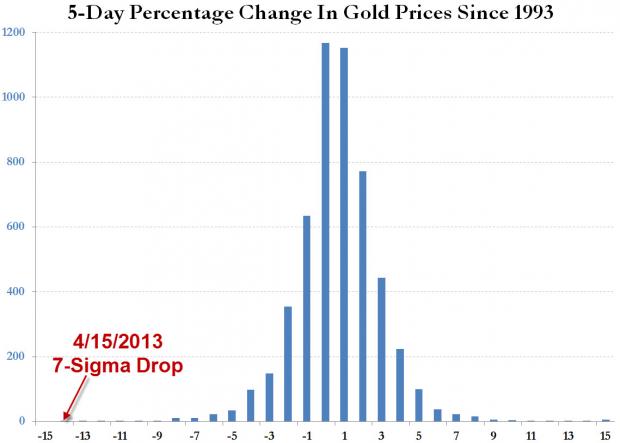

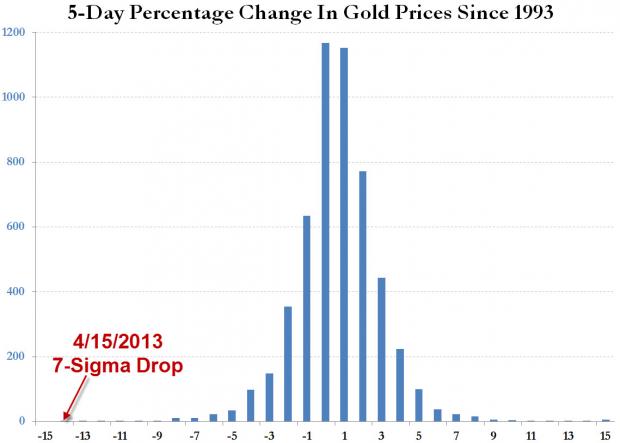

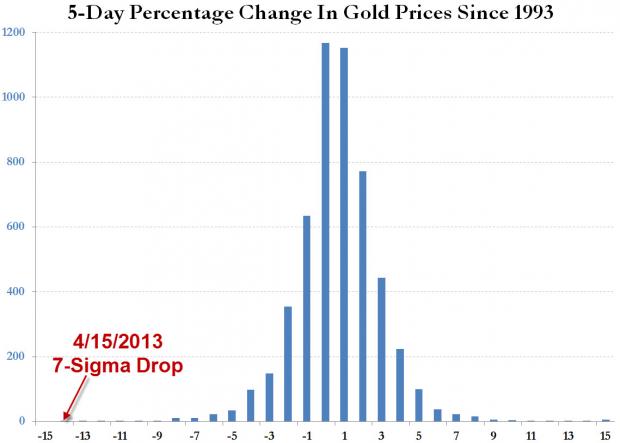

看着金价在上个月崩溃的曲线犹如目睹美丽的水晶从桌边掉了下来,触目惊心。在短短两个交易日,黄金期货价格下挫15%,创下了过去33年以来最大的双交易日跌幅纪录。(如下图所示)根据1993年以来的金价五日滚动数据,4月15为止的5日金价跌幅15%在统计学上是一个7-Sigma事件(举个例子,遇上像姚明那样7' 6"高的人才仅仅是一个6-Sigma事件)。套用个时髦说法,这是一个黑天鹅事件。

为了捕捉这只黑天鹅,我决定去购买一些现货金条,却发现很多地方都被卖断了,只能退而求其次的购买加价幅度很大的熊猫金币,不免有些缺憾。

这只美丽的黑天鹅是如何出现的呢?(如下图所示)4月12日纽约金属交易所Comex一开市就出现一股巨大的黄金卖压---总额高达340万盎司((100吨))的六月份卖出合同。这股卖压使金价下挫到了2012年的谷底位置---1540美元/盎司,在许多黄金交易员的眼里那几乎是一道无法攻克的防线。这一股冲击波之后的两小时,总额高达1000万盎司(300吨)的卖压在半小时内全部释放。400吨黄金大约是全球金矿年产量的15%,如此巨大的卖压如此密集的释放让市场措手不及,雪上加霜的是Comex紧接着把黄金期货的保证金提高了19%,许多无法补仓的多头仓位被迫平仓,黄金价格终于全面崩溃。

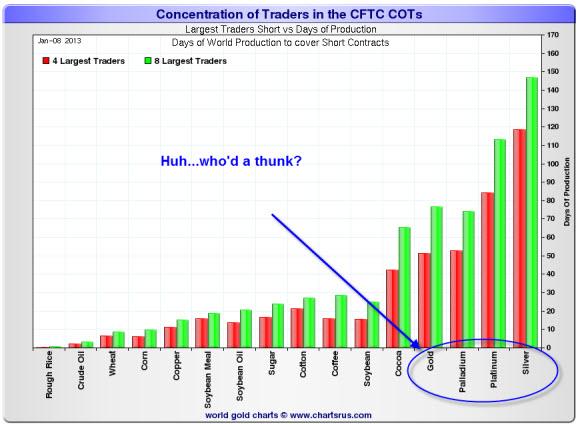

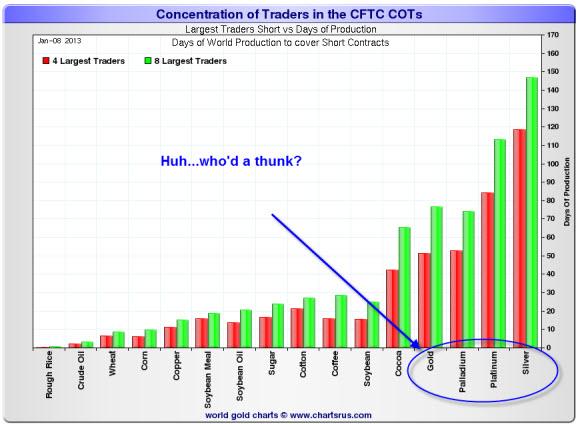

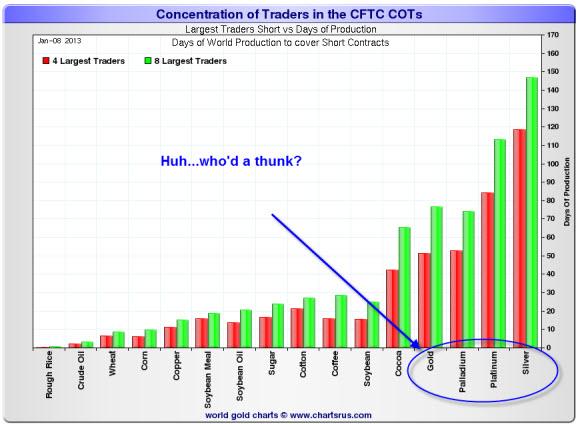

自1999年以来一直屹立不倒的黄金牛市被一柄来历不明的绝杀暗器重创后轰然倒地,不明就里的人们扪心自问:“杀手是谁?”我们不需要重复阴谋论的沉渣,我们只需要问自己这样一个问题:“如果黄金牛持续,谁的损失最大?”(如下图所示)根据美国商品期货交易委员会的数据,国际储金银行(bullion bank,一般是如摩根大通这般可以直接和美联储交易的一级交易商,意即大到不能倒的银行)到今年一月份前已经悄悄聚集了很大的黄金空头仓位,期货市场高度高杠杆化,一旦黄金牛市继续,国际储金银行会蒙受巨