博客

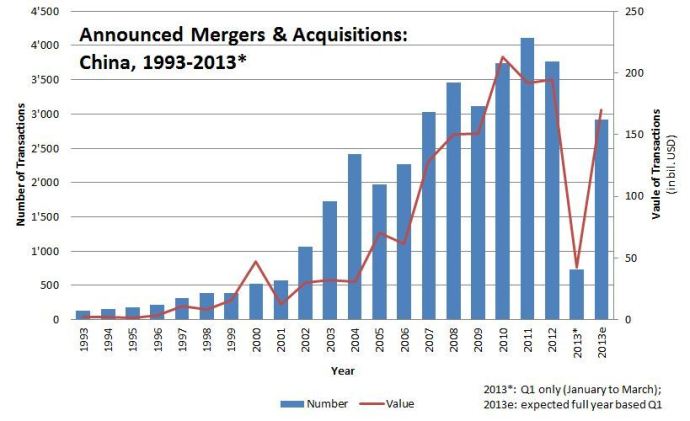

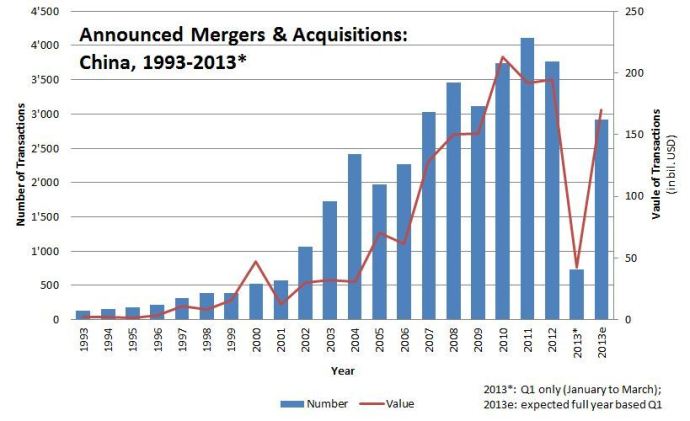

(如下图所示)目前的中国企业就像八九十年代的日本,钱多多,也急于冲出国门搞收购,但成功的故事却寥寥可数,为什么中国企业这么难冲出这道国门?其实中国企业在收购时很会利用自己的优势和看准对方的弱点,但在实际操作时却昏招百出。

比如在机械工程、制造、食品和消费品等行业,中国企业往往挑那些经营环境在短期间不会有太大改善的欧美企业下手,因为对方资金短缺,财务有问题,因此中国企业往往采取拖字诀,以便在对方走投无路时迫使其贱卖自己。而另方面,收购方中国企业往往资金充裕,而且背靠需求稳定增长的中国市场,被收购方可以借助出口到中国来保持销量,这些条件都让中国企业趾高气昂,有了拖字诀的资本。

去年有一家欧洲电子零件生产商濒临破产,股东于是主动接触一个在中国的大客户,洽售收购事宜。中方对这家欧洲企业的市场环境、增长潜力和盈利趋势都较为了解,这笔收购在策略上是有利可图的,于是双方开始正式并购谈判。中方为图省事,没有聘用财务顾问,直接与欧方洽谈,谈判持续五个月,却未能在交易价格上达成初步协议,而且在一些商业条款上分歧依然很大。中方的如意算盘是,拖字诀,企图在强制清盘的限期前迫使对方接受较低的收购价。

不过,欧方没有坐以待毙,而是另辟蹊径。董事会聘用了一家投资银行作财务顾问寻找买家,并由一家四大会计师事务所在三周内完成了卖方尽职调查报告(vendor due diligence report, VDD),然后由财务顾问负责招标。财务顾问一共接触了八位准买家投标,早前收购谈判未果的中方也位列其中。

中方因为一直跟欧方有业务来往,又在前一轮收购谈判中交过手,熟悉对手低价,因此有信心投标成功。竞标过程中,中方也没有聘请顾问,只是内部成立了一个项目小组,审阅VDD报告和其他卖方提供的财务和法律资料,并对卖方的业务进行估值。但是,信心爆棚的中方在投标第一轮就出局了。

中标者是谁?出价多少?成交合同结构如何,皆未可知,因为投标过程仍未结束。

中方在收购过程中并没有什么成本,因为最初的谈判和后期的投标都是由内部职员负责,但却损失了一个对业务发展有利的并购机会;假如中方在投标时聘请了并购顾问,在成交合同结构或者税务上做出更好安排、确认在并购后可以创造的协同效应,或是发现对方被低估的资产在收购后可以变卖套现,则出价不妨高一些,这或许也是中方在第一轮投标中就出局的原因,出价太低了。

中国企业要想成功走出去,中国投资银行的并购业务必须达到国际水准,而中国企业的并购意识也必须提高,有时候聘请投行做顾问的钱是必须的,不能做省小钱丢大钱的土鳖。

话题:

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号