(原文发表于【IT经理世界】)

最近银行业出了一件颇有影响的事,高盛把其所有的工行股票按比市价低2.5%的价格沽清了,成交金额11亿美元。唯利是图的高盛居然能打折出售工行,这背后的逻辑是什么?难道真像阴谋论者所言,华尔街要做空中国?

窃以为,高盛此举并没有什么阴谋,只是在为一笔成功的投资锁定利润。2006年工行IPO时,高盛银行被邀作为战略投资者投资了26亿美元购买了4.9%的股份。说的通俗一点,高盛是为工行做托的。工行这几年股价波动颇大,已经严重干扰了作为上市公司的高盛把财务报表做得漂亮。由于股价的起伏,高盛的工行股票在2013年第一季度资本收益为2400万美元,2012年资本收益为4.08亿美元,2011年资本损失5.17亿美元。巴塞尔协议三的实施迫使银行更严格控制资产的波动性和非核心业务的质量,因此对于高盛而言继续持有工行股票的机会成本会越来越高。高盛银行6次抛售工行股票共得99亿美元,外加17亿美元分红,按照其财务报表,投资工行股票的净利润是投入的3.5倍。这个回报率看似惊人,但别忘了高盛持有工行股票长达7年之久,其内部收益率应为36%。

对于高盛而言,工行这只股票已经到了非抛不可的地步了,恋栈的机会成本可能会很大。工行在IPO后的强劲发展得益于以投资拉动经济的中国模式的巨大成功,如今中国经济不但要减速还要改变增长模式,这意味着工行的旧有盈利模式将受到巨大挑战。对于包括工行在内的整个中国银行业,未来是严峻的。

根据普华永道的【2012年中国银行家调查】,去年年底中国最大的10个上市银行的逾期贷款总额增加到了4865亿元,比上年同期增加29%;这期间逾期贷款率从1.06%增加到了1.21%,显示情况有了明显恶化。另外,中国五大银行需关注贷款(有可能变成坏账的贷款)占比从2011的0.93%增加到了2012年的1.03%。2013年第一季度,全国不良贷款总额达到5265亿元,比上一季度有所增加,这是继2011年末以来连续第六个季度的增长。

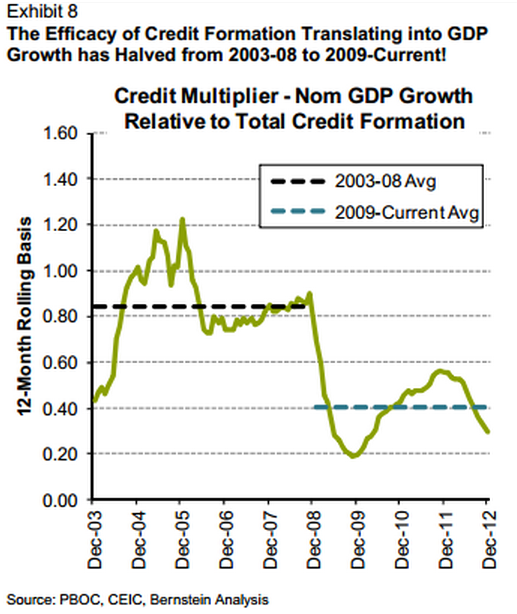

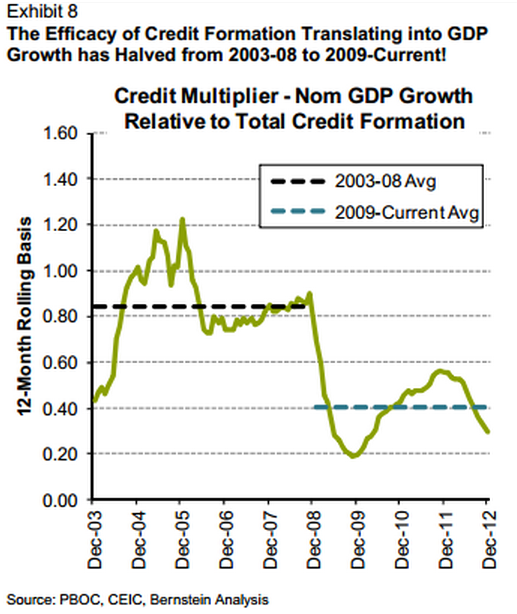

事实证明,银行业是中国经济奇迹的最大受益者,中国经济的减速和结构调整也不可避免的将对其产生巨大冲击。最值得担忧的就是经济情况恶化导致的信贷效率下降。根据知名资产管理公司Bernstein的研究数据,2013年第一季度的GDP比去年同期增长1.1万亿元,新增信贷比去年同期增长2.27万亿元,将两者对比便发现通过增加信贷来促进增长的模式正在逐渐失效。特别是今年1月的信贷乘数是3,也就是说每一元人民币的经济增长需要3元的信贷增长来实现。(如下图所示)信贷效率的下降直接导致了逾期贷款率和不良贷款率的上升。这让银行业进退维谷,如果他们增加信贷,不良贷款风险就会上升,如果他们不增加信贷,靠投资拉动的经济就会继续恶化,导致坏账进一步增加。与此同时巴塞尔协议三之类的新规则又使得银行经营的机会成本不断上升,从而进一步压低利润率。

(2009年至今的信贷效率比2003--08期间下降了一半)

更为雪上加霜的是,穆迪上个月调低了中国的信贷展望,穆迪指出中国的银行资产负债表外信贷活动(影子银行)猖獗,而且银行往往把不良资产通过会计手段转移到表外,这导致了银行系统的风险被低估。根据摩根大通的研究报告,目前的中国影子银行规模已经达到36万亿元,为GDP的69%。影子银行的信贷总量对中国社会融资总量的占比已经超过了传统银行信贷总量的水平。

在4月份的博鳌论坛上,索罗斯讲中国有两年时间处理影子银行风险,若处理不当,次贷危机的悲剧就将在中国上演。银行业也逃脱不了影子银行风险的冲击,因为影子银行是银行业转移不良资产的工具,影子银行的货币来源有相当一部分来自银行业,而且影子银行往往把信贷打包成理财产品交由银行销售。比如,去年年底工行代销中诚信托的理财产品有30亿无法兑付,银行为了追求高额发行费用,往往对理财产品的风险视而不见,这势必助长影子银行风险的失控。近来理财产品丑闻频发,对于影子银行危机而言,颇有山雨欲来风满楼之势。根据惠誉的数据,去年年底理财产品在中国已经达到了13万亿元的规模。为了规避监管和资产负债表的亮丽,银行往往也把一些新增贷款包装成理财产品。有了影子银行不透明性的掩护,外界无法准确评估银行业的整体风险。

中国银行业面临的风险完全是透支投资拉动经济模式和影子银行泛滥的恶果,作为投资者高盛见好就收无可非议,如果我们不能完善自身,只埋怨华尔街做空中国纯属怨天尤人,毫无裨益。

京公网安备 11010502034662号

京公网安备 11010502034662号