对中国股市的投资者而言,过去这一年可谓辛酸苦辣。曾几何时,多少人都认定中国的长线增长潜力可观,可如今的市场却依然深陷泥沼之中。

中国股票的拥泵也许会说,中国股市估值很低,这么便宜的好事不应该错过,此时不入市更待何时?确实MSCI明晟中国指数的市盈率较低,只有区区9.8,虽则理论上看起来很美,但市盈率并不能充当预测后市表现的罗盘。

我在去年10月的专栏文章【中国经济的斯芬克斯之谜】中指出,只有中国经济实现结构性调整和金融体制改革,中国股市才能摆脱困境。现如今新政府改革的决心相当坚定,只是大家没有预料到的是,经济转型是需要代价的,那就是经济增长速度下滑。仅仅是2013年展开的反腐崇俭运动就已经给了高档零售,奢侈品,餐饮,夜总会等行业以沉重打击,导致消费支出显著下降,对此中金公司在研究报告中指出:“消费需求疲弱,主要体现为餐饮等服务消费的下降,这很可能与中央大力度的反腐倡廉举措有关。而餐饮消费的大幅下降又直接导致作为其上游产业的农业增速放缓。住宿餐饮、批发零售以及农业均增速大幅放缓,合计拖累GDP0.3个百分点,这是拖累第一季度GDP的主要力量。”国际货币基金组织最近把今年中国经济增长的预期从8%下调到了7.75%。

虽然经济形势严峻,但中央已明确表示不再推出大规模财政计划刺激经济,以避免上一个“4万亿”激发经济泡沫的恶果再次萌生。关于这点,李克强总理最近多次强调“在存量货币较大的情况下,广义货币供应量增速较高。要实现今年发展的预期目标,靠刺激政策、政府直接投资,空间已不大,还必须依靠市场机制。”从政策逻辑看,目前信贷规模已经非常可观,五月份广义货币供应量M2增速高达15.8%,因此中央必须盘活现有货币存量,严控增量,否则就将面对银行体系系统性的坏债威胁,在这种情况下,下一个“4万亿”怕是指望不上了。

中国经济持续放缓,而中央又锐意改革银行体系,因此中国人民银行放弃了以往用宽松货币政策刺激经济的做法,反而刻意收紧银根。又加上美联储退市和热钱退出,一来二去,一场“钱荒”便席卷了神州大地。网上疯传一首好词很能说明眼下的情况:《江城子·资金紧张》你发央票我发狂,闹钱荒,债满仓。隔夜难求,抛券最心伤。烧香哭求逆回购,几时有?问周郎。一念头寸就发慌,天苍苍,野茫茫。Shibor疯狂,直线往上涨。垂死病中惊坐起,西北望,跪央行。

央行按兵不动,实为警醒银行业要调整业务模式,一方面,央行要对国内银行业的理财产品、影子银行下重手治理,另一方面李克强总理强调“确保信贷资金流入实体经济”,且提出“防止资金自我循环及监管套利行业”。事实上银行也不缺钱,只是钱放错了地方,大部分银行获得资金后不愿借出,反而通过影子银行参与高风险投资套利,这种生产率为零的纯套利行为使得银行的流动性需求越来越大。央行若再纵容,爆发经融危机便是迟早的事。值得庆幸的是,目前通胀预期偏低,这为央行放松银根出手相救保留了较大的空间。

目前金融改革成为市场观望的焦点,虽然政府在这方面缺乏明确的目标和时间表,但已经有了行动的迹象。6月13日,中央汇金出资3630亿购买银行股份,来为银行业股价提供支持;另外,中央对银行放贷的形式与规模的管制也日趋严格,最近发出通知,要求银行将贷款向策略性及劳工密集的行业倾斜,同时不鼓励贷款予产能显著过剩的行业,房地产业首当其冲。看来中央有可能采取大量注资的形式深化银行业改革,因此近期内银行业不会出现大的危机。

不过若要显著提升投资者的期望值,政府有必要对银行的危险资产进行系统性梳理,大刀阔斧地进行利率市场化等金融改革,并为系统注入庞大的资金。只是在目前政府的议程上还没有看到这些大动作。

在银行业改革迟缓的情况下,金融系统依然笼罩在影子银行和流动性危机的阴影之下。

中国目前内部问题重重,又要面临美联储退市带来的全球流动性收紧的考验。事实上,自美联储宣布退市时间表以来,热钱已经在大规模的撤出亚洲,这从最近亚太股市的暴跌中可观端倪,但目前这波冲击对中国的破坏力有限,加上美联储加息通道仍未重启,目前中国的通胀率偏低,这都为中央加固金融安全争取了宝贵的时间。

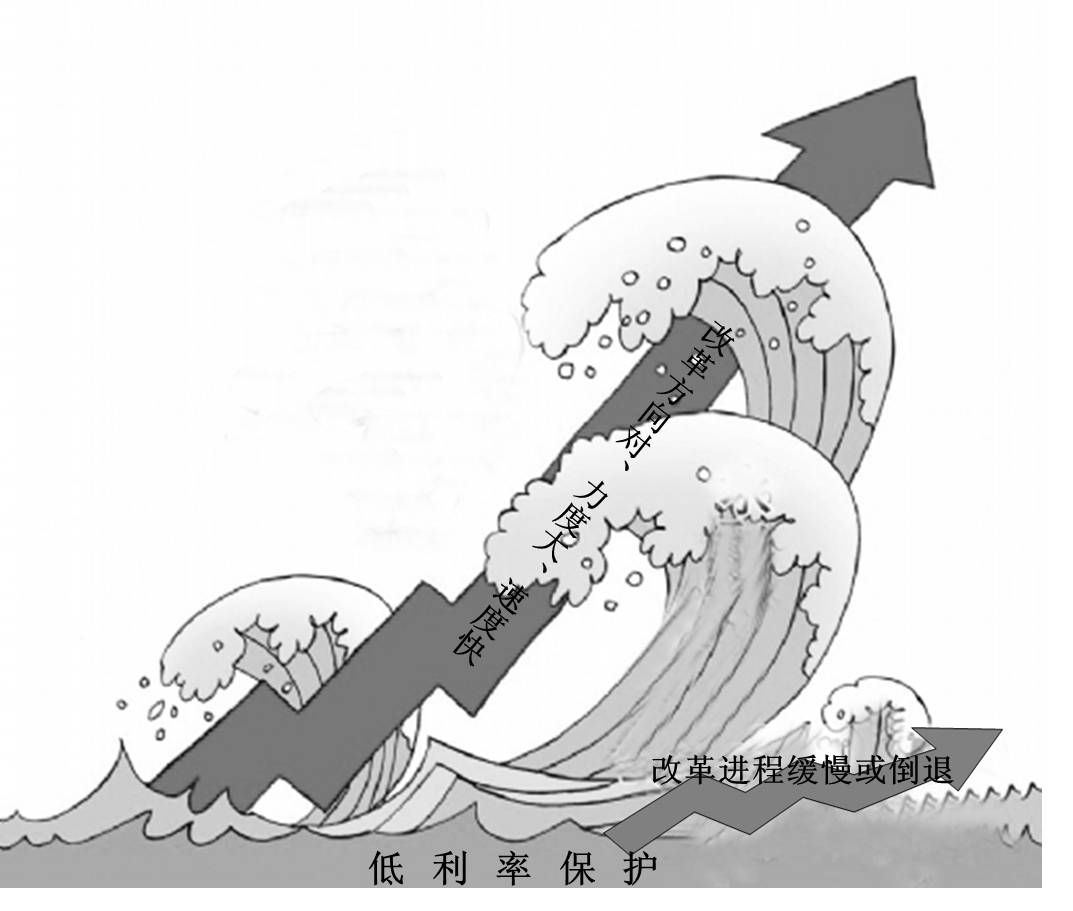

总而言之,倘若中央贯彻推动经济转型的长期政策,则市场在中长期内右便有了可持续性稳固增长的基础,但股市也有可能在极低的水平显著向好。在经济增长放缓的情况下,改革红利成为焦点,但目前改革进度缓慢,透明度缺乏,这些因素都将拖累中国股市的表现。

京公网安备 11010502034662号

京公网安备 11010502034662号