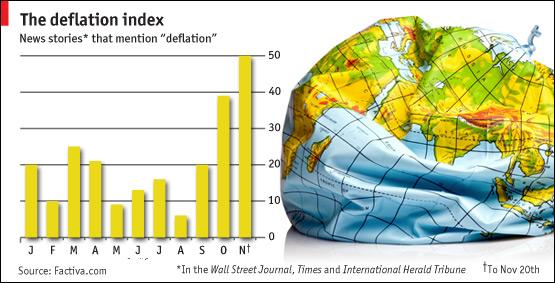

美联储搞量化宽松已经有5年多了,人们一直奇怪印了那么多钱,怎么高通胀还神龙见首不见尾呢?这就像扔一块石头到井里,结果左等右等也没听到回响。而在此期间欧洲央行,英格兰银行,日本央行都加入到了这开闸放水的行列。笔者一直怀疑全球可能陷入了结构性的通货紧缩漩涡,标准普尔最新的【全球企业资本投资报告】证实了这个可能:

美国的资本投资只恢复到了之前两个经济周期的谷底水平,更糟糕的是自2009年以来的缓慢的资本投资复苏已近乎停止。全球情况也很糟糕。扣除通胀因素,标普样本中的非金融企业的资本投资增长率从2011年的8%下降到了2012年的6%;这个增长率到2013年会减少2%,2014年更会出现5%的负增长。目前全球的资本投资增长越来越集中于能源和大宗商品领域,过去十年间,这两个领域的全球资本投资占比高达62%。令人担忧的是,大宗商品目前的颓势意味着全球资本投资将进一步萎缩。西方国家的劳动力市场和工资水平增长已经停滞多年,如今资本投资也陷入停滞。很明显,全球经济面临巨大的通货紧缩压力。

资本投资的收缩不仅出现在私营部门,公共部门也一样。根据金融时报的数据,美国的公共部门资本投资总额已经降到了GDP的3.6%,而战后的平均水平是5%。奥巴马上任伊始,由于财政刺激方案的推出,公共部门资本投资规模曾一度达到1990年代初期以来的最高水准,但随后便开始大大收缩。当然这种情况并不局限于美国,全世界主要国家的政府都在勒紧裤带过日子,这就是所谓的财政悬崖和去杠杆化的后果。

与此同时欧美发达国家的GDP增长率再一次在2%左右挣扎,美国今年可能只有区区1.6%的增长。反通货膨胀的形势越来越严峻。看样子安倍晋三的寂寞旅途就快结束了,将有越来越多的国家加入日本的通缩大合唱。

面对通缩的威胁,难怪欧美国家的央行会如此疯狂的搞量化宽松。而这些央行的掌门人无一例外的声称量宽的目的包括促进消费,刺激内需。问题是,如果一个国家贫富差距过大,内需就很难刺激,因为富人钟情的是股票和房地产,而不是消费。

曾几何时,巴西是欧美国家贫富悬殊的样板,但是近年来,其情况大有改观,倒是美洲大陆北端的美国却大踏步的走向贫富悬殊的深渊。美国的贫富差距经历了从1967年到1980年代末的缓慢增长,到1990年代初快速上升,之后便没停止恶化。根据美国人口调查局的数据,2012年美国的基尼指数高达0.477,奇怪的是咱们国家的官方数据是0.474,但很多媒体和学者都反映中国的贫富差距要比美国严重得多。毋庸置疑的是,美国的贫富差距远远高于欧美发达国家的平均水平,比如德国的是0.29,法国的是0.33,但这些国家的情况都有继续恶化的趋势。巴西的基尼指数在2012年跌至0.51,看样子将被美国赶超了。

眼下美国把复兴大计的宝都压在了所谓的“能源革命”上了,只可惜能源价格上不去,美国天然气的价格始终无法突破4美元/百万英制热量单位(BTU),石油价格也连续三年稳定在100美元左右。所谓“能源革命”成了“画饼充饥”。美国经济缺乏复苏的实质性内容,只能依靠美联储来争取时间,这就是美联储退市一再被推迟的原因。只是美国的量化宽松和超低息政策并没有使美国经济增速达到彻底摆脱衰退阴影的逃逸速度,一切的一切都神似日本那“失落的十年”。

以美国为首的西方国家可能要陷入长期的超低增长陷阱,旨在通货再膨胀的货币政策,财政政策将逐渐失灵。事实上,美国目前的量宽除了带来资产市场的通胀(股市和地产),并没有实质性的改善美国经济的核心竞争力和缓解通货紧缩的压力。美国的通缩压力是结构性的,属于美联储无能为力的范畴。

不仅美国,全球都面临几大结构性的通缩压力:1.人口老化,劳动力人口萎缩,退休人口增速加快,养老负担沉重。美国的总和生育率是1.9,中国的是1.58,新生人口都不足以弥补生育妇女和其伴侣的数量;2.自动化技术的普及将进一步减少就业机会;3.资本过剩和增长机遇稀少并存;4.债务负担过重的家庭需要继续去杠杆;5.贫富差距恶化。

这些通缩的压力大多存在于中国,与此同时,地方债务,影子银行方面的危机又揭示了中国经济过度杠杆化的事实,看得出中国人民银行和中央放开手刺激经济的空间十分有限,中国眼下能打的牌不多,只有人民币贬值是释放压力的上佳选择。世界要通缩,中国近期可通过货币贬值来维持些许竞争力,而长期就得看十八届三中全会的结构性改革能够兑现多少了。

原文发表于【IT经理世界】杂志

京公网安备 11010502034662号

京公网安备 11010502034662号