中国股市的困境和希望

(原文发表于【IT经理世界】杂志7月5日刊)

(原文发表于【IT经理世界】杂志7月5日刊)

对中国股市的投资者而言,过去这一年可谓辛酸苦辣。曾几何时,多少人都认定中国的长线增长潜力可观,可如今的市场却依然深陷泥沼之中。

中国股票的拥泵也许会说,中国股市估值很低,这么便宜的好事不应该错过,此时不入市更待何时?确实MSCI明晟中国指数的市盈率较低,只有区区9.8,虽则理论上看起来很美,但市盈率并不能充当预测后市表现的罗盘。

我在去年10月的专栏...

(原文发表于【IT经理世界】杂志7月5日刊)

(原文发表于【IT经理世界】杂志7月5日刊)

对中国股市的投资者而言,过去这一年可谓辛酸苦辣。曾几何时,多少人都认定中国的长线增长潜力可观,可如今的市场却依然深陷泥沼之中。

中国股票的拥泵也许会说,中国股市估值很低,这么便宜的好事不应该错过,此时不入市更待何时?确实MSCI明晟中国指数的市盈率较低,只有区区9.8,虽则理论上看起来很美,但市盈率并不能充当预测后市表现的罗盘。

我在去年10月的专栏...

投资界传奇,曾和索罗斯一起在1990年代血洗英镑的Stanley Druckenmiller上月接受高盛的专访指出,中国正在为2009年和2011年的大规模经济刺激付出代价──信贷增速远远高于GDP增速,情形类似于2005年的美国。统计数据显示,中国今年首季信贷增长近18万亿元人民币,但GDP的增长只有区区5万亿。

Stanley Druckenmiller畅言,中国的投资/GDP占比达到了惊人的47%,日本和南韩最高峰时的记录也不过是36--38%,这给中国带来了严重的...

今年最悲催的人物是谁?中国球迷?不,是中国股民。蛇年一抬头,上证指数就连跌三月,终于在5月止跌并创出今年内最大单月升幅(升幅达5.6%),股民还没缓过神来,股市踏入6月便急不可耐的狂跌起来。上天为什么这么折磨中国股民?!天理何在?!首先美联储退市导致全球流动性收紧,亚太股市一同腹泻;另外,中国经济也不争气,6月份公布的各项经济数据显示,经济增速持续放缓、工业产出不振、内需萎靡等等不一而足,这些都使得...

最近沉寂了许久的昔日手机巨头诺基亚做了一件颇为引人注目的事,以17亿欧元的高昂价格购买了其与西门子的合资公司诺基亚西门子网络公司 (Nokia Siemens Networks/诺西)的50%股份,终于将诺西完全收归帐下。垂死挣扎的诺基亚如此大手笔意欲何为?

收购金额17亿欧元中12亿欧元为现金,其余5亿欧元将以贷款形式支付。截至3月底诺西持有15亿欧元净现金加上今明两年预计的重组现金开支,本交易反映诺西的企业价值为25亿欧元。值得...

对不少投资者而言,分红股是稳健投资的重要工具。最近这几年,亚洲高息股有非常亮眼的表现。到2013年4月底为止,体现亚太(日本除外)高息股表现的MSCI明晟亚太区(日本除外)高息股指数在过去5年的年度净回报率(net Annualised Return)为10.33%(以美元为计);与此同时,体现整体市场的MSCI明晟亚太区(日本除外)指数的年度净回报率只有区区2.61%。更引人注目的是,在2008及2011年亚太(日本除外)股市下跌期间,高息股跌势低于大盘...

病来如山倒,病去如抽丝,此句用来形容这轮钱荒颇为恰当。有砖家指出,这一轮钱荒过后,中国市场的季节性流动性需求到7月中旬就会明显降低;但值得注意的是,根据摩根大通的研报,6月底将有大量理财产品到期,那个时候银行存款规模会有很大增长,7月5日时银行需要大量追加存款准备金。摩根大通估计,此举会导致银行系统流动性减少3,000亿元人民币,因此,钱荒可能会持续到七月初。这种情况下,日子最难过的是中小银行,因为他们...

(原文发表于【联合早报】)

(原文发表于【联合早报】)

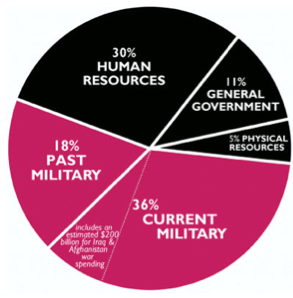

而从经济上来讲,棱镜的产生是必然的,因为美国的联邦政府包括军费,情报等各方面的支出已越...

(原文发表于【IT经理世界】杂志)

(原文发表于【IT经理世界】杂志)

端午节前中国的资金市场出现了一波钱荒的险情:6月7日,国内隔夜及7天质押式回购利率,分别升至15%和12%,双双创下16个月以来新高。与此同时,上海银行间同业拆放利率(shibor)也急急飙升,隔夜shibor利率从6月6日的5.98%升到8.29%,7天shibro利率则从5.14%升到6.66%。资金是如此紧张,以致业内人士透露,光大银行从兴业银行拆借的高达千亿元资金到期,结果...

最近的钱荒拖累A股受重创。这个星期一,领跌的是金融和地产股,与此同时上证综合指数创下了过去3年10个月以来最大单日跌幅,下挫超过5.3%并洞穿2000点关口,收报1963点,日中低点为1958点,继而周二一开盘又洞穿了1949点的“建国底”。沪、深股市有多达2300多只股票下跌,而跌停的更有200只,上涨股票只有区区100只。从6月到现在上证综指累计跌幅接近15%,投资者已经到了泪崩的边缘,有关砖家认为,A股下跌的真正元凶并不是钱荒...

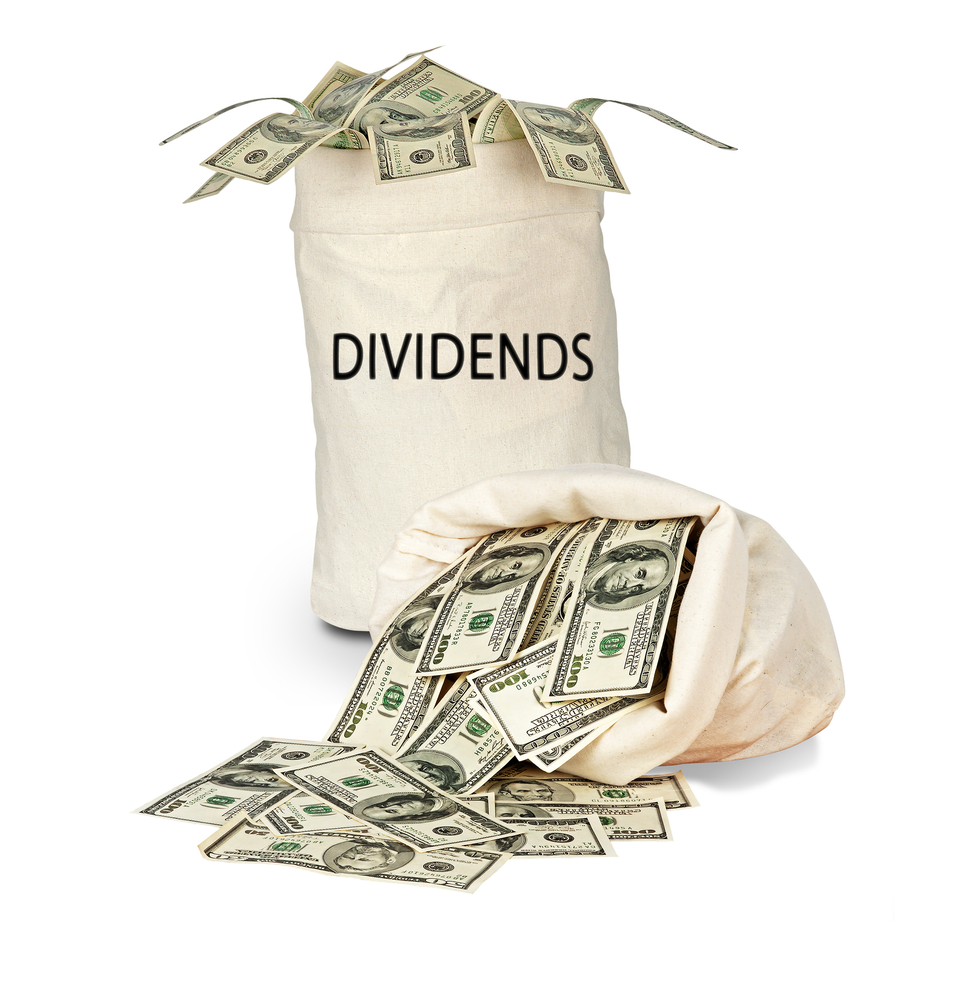

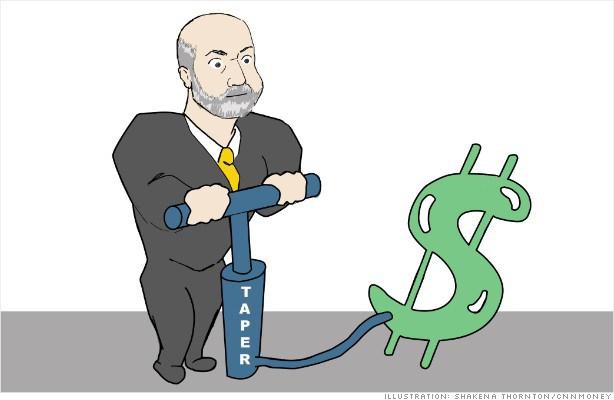

美联储在6月份议息会议中,为退出量化宽松(QE)定下了“路线图”,只要经济复苏符合预期,今年第4季度就减少资产购买规模,到明年中旬,就可以为QE3画上句号。消息一出,全球股市全线下跌,汇市、大宗商品市场以至跨境资金流动等领域都将出现全面洗牌。

在这次议息会议声明中,美联储对美国经济复苏表达的态度蛮乐观,把明年GDP增长预测上调到了3%到3.5%之间,预计失业率降到6.5%到6.8之间,因此退市条件相当充分。

...

(前言)近几年很多人都在讲美元的垄断地位已经到了倒计时,更有甚者言说欧元或者人民币将取而代之。

他们的根据无非是美联储一直在采取弱化美元的政策,还有就是美国的赤字问题,财政悬崖等等。笔者思考这个问题良久,发现美元不是日元,也不是欧元和英镑,因此不能用一般的标准去分析美元的未来。美国发生财政悬崖的时候,标普降低了美国的信用评级,有朋友问我是不是要抛掉美国国债,我说不能...

看过我20天前所写【美联储退市和美股困境】一文的读者想必知道:美国消费者的收入状况并无根本性改变,美国消费数据的改善完全是拜美联储放水所赐,美股最大的利好不是页岩气之类的大忽悠,而是量化宽松。大家不想美联储退市以维持股市免费的午餐,但是美联储已进入了退市倒计时。情况正沿着我预测的方向发展:国际货币基金组织(IMF)上周把今年美国经济增长的预测从2.2%调低至1.9%,祸不单行的是这个月的消费者信心指数也在从...

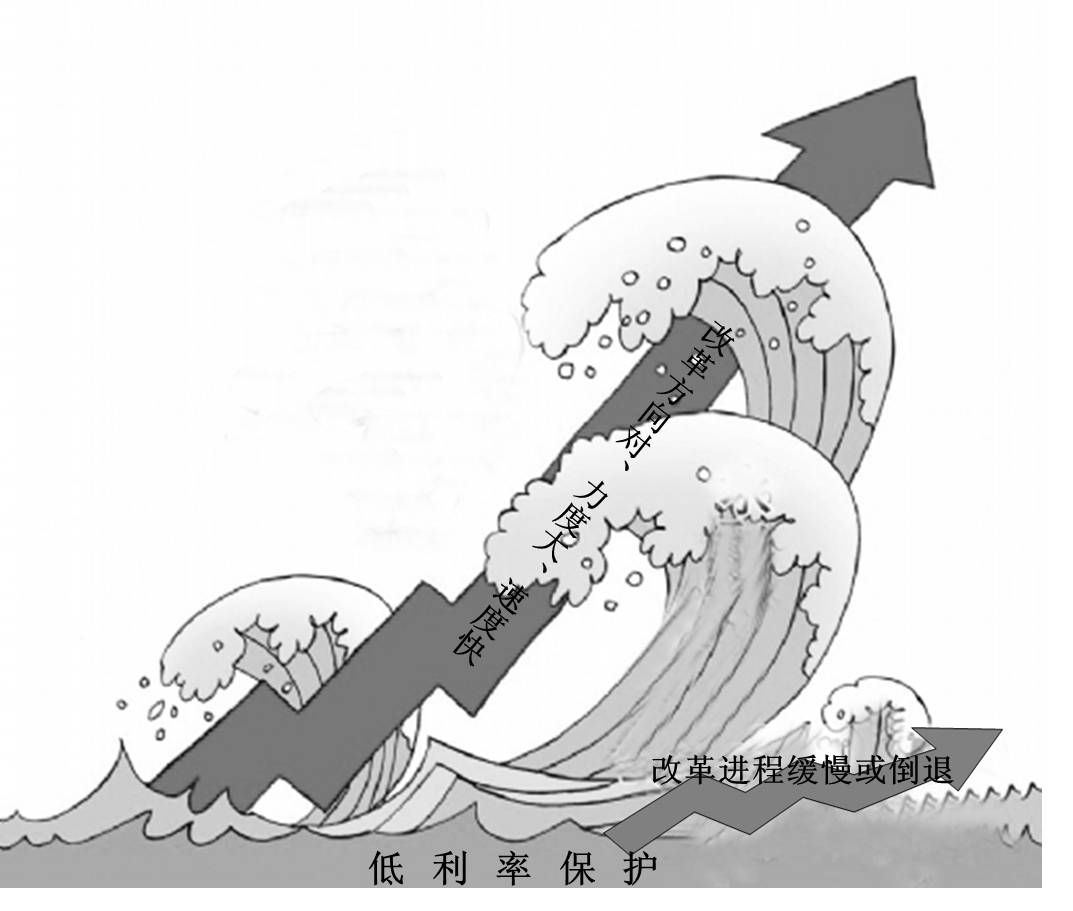

五月份的宏观数据出来了,情况很不妙,5月份的出口增长仅为1%,远远低于4月份的14.7%,二季度国内生产总值(GDP)增速有加剧下滑之势,中国经济结构转型之危已经迫在眉睫。

在内外需求疲软的情况下,过去一季,社会融资规模急剧膨胀,然而工业生产却萎靡不振,反映信贷刺激经济增长的效果越来越不明显,另外坏债的风险也会越来越大,危局之下经济结构的调整已刻不容缓,否则一味依赖投资增长,不但发展无以为继,还会给银行...

最近银行业出了一件颇有影响的事,高盛把其所有的工行股票按比市价低2.5%的价格沽清了,成交金额11亿美元。唯利是图的高盛居然能打折出售工行,这背后的逻辑是什么?难道真像阴谋论者所言,华尔街要做空中国?

窃以为,高盛此举并没有什么阴谋,只是在为一笔成功的投资锁定利润。2006年工行IPO时,高盛银行被邀作为战略投资者投资了26亿美元购买了4.9%的股份。说的通俗一点...

我在去年9月初撰文【中国美元流动性危机是灾难吗】,描述了当时发生的严重的资本外流现象,那时政府换届将即国内富人祸福未卜,因此纷纷忙着把资产换成美元转移海外。与当初钱往外逃不同,今天的钱削尖了脑袋想钻进中国,给人民币带来了巨大的升值压力,同时也滋长了影子银行野蛮生长。

热钱来中国是为了套利,而影子银行是一个重要的套利渠道。大部分热钱借道香港挺进大陆,因为两地息差很大,比如两地三个月银行同业拆息的...

房产一直是中国富人的心头所好,但近来中国房地产牛市已经疲态尽显,于是乎便有人炒作起去美国炒房的话题,其中最给力的莫过于社科院在2013年《投资蓝皮书》中宣称“投资中国楼市不如去美国买房”。美国楼市看起来确实诱人,最新的标普/Case-Shiller房价指数年度增长率已经创下了近七年以来的最高纪录,真的是火得不得了。然而,投资并不是从众(Herding)那么简单,特别是投资海外,不...

在欧盟对中国光伏产品征收11.8%的惩罚性关税后,中国商务部于6月5日宣布对来自欧盟的葡萄酒启动反倾销及反补贴“双反”调查,中欧双方剑拔弩张,贸易战的阴霾甚嚣日上。一旦开战,想来倒大霉的将远远不止中国的光伏产业。

欧委会的说法是惩罚性关税临时定为11.8%,如果双方没有在8月6日前达成和解方案,税率将提高到47.6%,那时中国的光伏产品在欧洲将无立锥之地。

前事不忘后事之师,去年十月美国率先打着双反的旗子对中国...

笔者在4月初的【习李新政后的财富投资之道】一文中与大家共勉道:“古语云“新官上任三把火”,这已不适应目前中国的国情。目前,新政府上任伊始,首要任务不是“三把火”,而是安抚民怨,增加认同感和维护稳定和谐之大局,所以不在乎经济是否如以前般高速发展。鉴于此,往后的这段时间内会比较沉闷,政府要求稳,投资者也要求稳,不要追逐太大的惊喜,慢慢的寻找有前景的机会,耐心的等待收获的季节。”

提到...